Personskatt. Endringer i satser, grenser og fradrag

Skatt på alminnelig inntekt

Alminnelig inntekt er netto inntekt, det vil si all skattepliktig inntekt fratrukket alle fradragsberettigede kostnader. Alle skattytere, det vil si personer, selskaper og andre juridiske enheter blir skattlagt av dette beregningsgrunnlaget.

Regjeringen foreslår ingen endringer i skattesatsen på alminnelig inntekt i 2021, men vil fortsette å følge med på den internasjonale utviklingen.

Skattesatsen holdes dermed på 22 %, og har vært uendret siden 2019.

Minstefradrag

Minstefradraget er et standardfradrag som automatisk trekkes fra lønn, pensjon og liknende inntekt ved fastsettelsen av alminnelig inntekt.

I Statsbudsjettet foreslår regjeringen å øke satsen i minstefradraget fra 45 pst. av samlet lønn og trygd, til 46 pst. I tillegg foreslår regjeringen at maksimalt minstefradrag økes med anslått lønnsvekst til 106 750 kroner. Med forslaget for 2021 vil overgang fra sats til øvre grense i minstefradraget skje ved en inntekt på om lag 232 100 kroner.

Tilsvarende foreslår regjeringen å øke satsen i minstefradraget for pensjonsinntekt fra 31 pst. med ett prosentpoeng til 32 pst. Maksimalt minstefradrag i pensjonsinntekt økes også i samsvar med veksten i ordinær alderspensjon til 88 700 kroner.

Personfradrag

Personfradrag er et generelt bunnfradrag i alminnelig inntekt, det vil si at det gis i alle inntekter (lønns-, pensjons-, kapital- og næringsinntekter). Det gjelder kun for personlige skattytere.

Regjeringen foreslår en forsiktig økning i personfradraget, fra 51 300 i 2020 til 52 450 kroner i 2021.

Økningen i fradraget medfører en reduksjon i skatten.

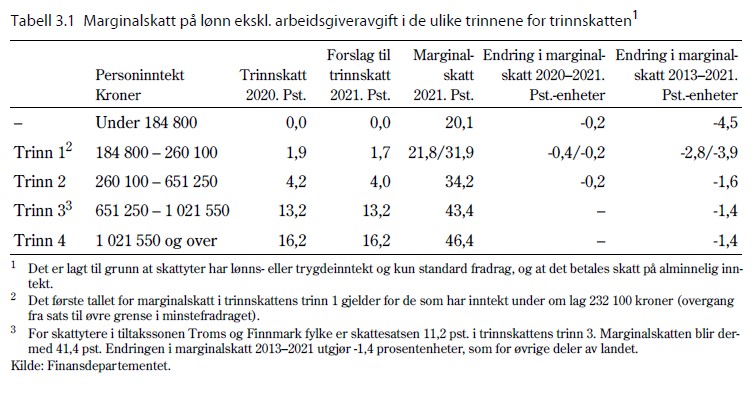

Trinnskatt

Trinnskatt på personinntekt ble innført i 2016.

Personinntekt er i motsetning til alminnelig inntekt en bruttostørrelse. Den er summen av de inntekter som er typisk for personlige skattytere, for eksempel lønn og annen godtgjørelse for arbeid, pensjonsinntekter, sykepenger, dagpenger med mer. Personinntekten omfatter ikke kapitalinntekter.

Trinnskatten har fire innslagspunkter med stigende skattesats for hvert innslagspunkt. Trinn 3 og 4 erstattet den tidligere toppskatten.

Regjeringen foreslår i 2021-budsjettet lettelser i inntektsbeskatningen ved å redusere marginalskatten på relativt lave inntekter, jf. tabellen under. Satsene i trinn 1 og 2 i trinnskatten foreslås redusert med 0,2 prosentenheter, dvs. til 1,7 pst. i trinn 1 og 4,0 pst. i trinn 2. Personer med lave inntekter vil også få redusert marginalskatt gjennom økt minstefradrag, se punkt 3.1.4.

Satsene for høyere inntekter foreslås holdt uendret på 13,2

pst. i trinn 3 (11,2 pst. i tiltakssonen i Troms og Finnmark fylke) og 16,2

pst. i trinn 4.

Naturalytelser – ansatte kan motta mer skattefritt

Naturalytelser (andre ytelser enn kontanter) som ansatte mottar i arbeidsforhold utgjør en privat og økonomisk fordel som i utgangspunktet skattlegges som lønn. Det er likevel skattefritak for enkelte naturalytelser.

Arbeidsgivere plikter å verdsette og innrapportere skattepliktige naturalytelser som ansatte mottar i arbeidsforholdet.

Regjeringen ønsker å forbedre regelverket for naturalytelser, slik at det blir enklere og mindre ressurskrevende å etterleve regelverket for arbeidsgivere.

Skattefrie gaver

I dag kan ansatte motta inntil 8 000 kroner i skattefrie personalrabatter. I tillegg er det en årlig beløpsgrense for skattefrie gaver til ansatte på 2 000 kroner.

Regjeringen foreslår å øke den årlige beløpsgrensen for skattfrie gaver fra 2 000 kroner til 5 000 kroner fra 2021. Arbeidsgivere vil da fra og med 2021 kunne gi individuelle påskjønnelser innenfor et maksbeløp på 5 000 kroner skattefritt.

Sammen med beløpsgrensen for skattefrie personalrabatter (8 000 kroner), vil ansatte i virksomheter som omsetter varer eller tjenester, kunne motta rabatterte varer og tjenester for inntil 13 000 kroner skattefritt i året. Dette innebærer blant annet at ansatte i virksomheter som omsetter persontransporttjenester, vil kunne motta privatreiser med verdi inntil 13 000 kroner i året skattefritt.

Regjeringen bemerker at oppmerksomhetsgaver ved spesielle anledninger fra arbeidsgiver og tredjeparter fortsatt vil være skattefrie og kommer i tillegg til den foreslåtte beløpsgrensen på 5 000 kroner.

I tillegg er det et vilkår for skattefritak etter dagens regelverk at gaven gis som en generell ordning i virksomheten. Regjeringen foreslår å fjerne dette vilkåret. Det innebærer at gaver etter det nye forslaget vil kunne gis til enkeltpersoner og ikke til alle ansatte. I tillegg vil det kunne gis forskjellige gaver til hver enkelt ansatt. Det vil heller ikke være noen begrensning på hvilke typer naturalytelser som gis. Regjeringen har uttrykkelig nevnt at ansatte kan motta skattefri dekning av kollektivkort, treningsabonnement, billetter til kulturarrangement og utvidet personalrabattordninger.

Det nye regelverket medfører at virksomheter må ha et system for registrering av hvilke gaver som blir gitt til ansatte og påse at beløpsgrensen overholdes.

Gaver innenfor maksbeløpet på 5 000 kroner, eventuelt 13 000 kroner, er ikke innberetningsplikting, forskuddstrekkpliktig og det må heller ikke betales arbeidsgiveravgift for gavene. Dersom verdien av gavene overstiger beløpsgrensen, vil det være innberetnings-, skatte- og arbeidsgiveravgiftplikt for den delen som overstiger beløpsgrensen.

I samråd med skatteetaten vil det utarbeides en veileder om naturalytelser. Veilederen skal blant annet gi føringer for hvordan ytelser skal verdsettes, og legge til rette for at etterlevelse av regelverket blir enklere og mindre ressurskrevende for arbeidsgivere.

Vaksine

Etter dagens regler er arbeidsgivers dekning av influensavaksine skattepliktig for ansatte, med mindre vaksinen anses som spesifikt rettet inn mot risiko for helsefare på den konkrete arbeidsplassen. Dette gjelder ofte helsepersonell, men i begrenset grad for andre grupper ansatte. Influensavaksinen kan likevel gis skattefritt dersom dekningen er innenfor dagens beløpsgrense for gaver.

Regjeringen foreslår å innføre skattefritak for influensavaksine dekket av arbeidsgiver. Som følge av pandemien og en mulig vaksine mot Covid-19 foreslås det at skattefritaket skal gjelde generelt for vaksiner mot smittsomme sykdommer og pandemier med stor negativ virkning for samfunnet.

Endringen forslås å få virkning fra 1.

januar 2021.

Skattefritak ved ansattes kjøp av aksjer i arbeidsgiverselskapet

Dersom ansatte erverver aksjer i arbeidsgiverselskapet til underkurs, vil denne fordelen som hovedregel være skattepliktig for den ansatte. Den skattepliktige fordelen utgjør differansen mellom markedspris og det den ansatte betaler for aksjen.

I dag kan det likevel, på nærmere vilkår, gis en skattefri fordel i form av underkurs ved ansattes erverv av aksjer i arbeidsgiverselskapet. Den skattefrie fordelen utgjør 20 % av markedsverdien av aksjen, men maksimalt 5 000 kroner per ansatt per inntektsår.

Skattefritaket gjelder bare hvis tilbudet om aksjekjøp omfatter alle ansatte i selskapet, men likevel slik at det kan stilles vilkår om en viss minste ansettelsestid, eller at aksjer fordeles etter ansiennitet. Aksjetegningen kan skje proporsjonalt med lønnens størrelse.

Regjeringen foreslår å øke beløpsgrensen fra 5 000 kr til 7 500 kroner og å øke satsen fra 20 % til 25 % fra og med 2021.

Med det nye regelverket vil en ansatt

kunne få en skattefri fordel på 7 500 kr dersom den ansatte får kjøpe aksjer

verdt 30 000 kr for 22 500 kr. Ved et eventuelt fremtidig salg av aksjene skal

aksjenes inngangsverdi likevel være NOK 30 000 ved gevinst- eller

tapsberegning.

Oppjustering av renteinntekt på lån fra personlige skattytere til selskap

En personlig investor vil kunne finansiere et selskap blant annet ved å yte lån eller skyte inn egenkapital i selskapet. For å sikre nøytralitet i beskatningen av overføringer til aksjonær ble det ved innføring av aksjonærmodellen også innført en ekstrabeskatning av renter på lån fra personlige aksjonærer.

Grunnlaget for ekstrabeskatningen fremkommer som følger;

| Faktisk påløpt rentebeløp | |

| – | Alminnelig inntektsskatt (faktisk påløpt rentebeløp x skattesats for alminnelig inntekt) |

| – | Skjermingsfradrag (lånesaldo x skjermingsrenten x 1/12) |

| = | Renteinntekt til ekstrabeskatning |

Renteinntekt til ekstrabeskatning inngår i beregningen av alminnelig inntekt.

I 2016 ble det innført en oppjusteringsfaktor for aksjeinntekter for å sikre at skattesystemet skulle likebehandle arbeidsinntekter og arbeidsinntekt. Etter dagens regelverk er marginalsatsen 46,7 % på selskapsinntekt som utbetales som utbytte, mens høyeste marginalskatt på arbeidsinntekter er 46,4 %.

Innføringen av oppjusteringsfaktoren for aksjeinntekter medførte imidlertid at aksjeinntekter ble skattlagt hardere enn renteinntekter for aksjonærer. Med dagens regelverk er marginalsatsen på renteinntekt utover skjermingsfradrag 39,1 %.

For å sikre nøytralitet foreslås det i

statsbudsjettet at renteinntekter til ekstrabeskatning i likhet med

aksjeinntekter skal oppjusteres med oppjusteringsfaktoren for utbytte fra og

med inntektsåret 2021. Dagens oppjusteringsfaktor utgjør 1,44 og den foreslås

uendret. Oppjusteringen vil medføre at renter på lån til eget selskap og

aksjeutbytte skattlegges med samme marginalskatt, 46,7 %.

Endringer i formuesskatten

Regjeringen har et uttalt ønske om å styrke privat sektor og investeringer i norske arbeidsplasser, og mener at redusert formueskatt bidrar til dette. Dette er grunnen for at det foreslås ytterligere reduksjon i formuesskatten for 2021 for «arbeidende kapital», samtidig som det foreslås økt formuesskatt for fritidsboliger og kostbare boliger.

- Økt verdsettelsesrabatt på arbeidende kapital

I 2017 ble det innført en verdsettelsesrabatt for arbeidende kapital. «Arbeidende kapital» omfatter aksjer og driftsmidler med videre, herunder næringseiendom, samt tilhørende gjeld. Rabatten gjelder for aksjer og driftsmidler mv., inkludert næringseiendom, samt tilhørende gjeld. Rabatten var 25 pst. i 2019 og ble økt til 35 pst. i 2020. Verdsettelsesrabatten for arbeidende kapital foreslås økt ytterligere fra 35 til 45 pst. fra 2021.Dette innebærer et redusert skattetrykk for aksjonærer – selv om skattesatsen fortsatt skal være 0,85 %.

- Forenklede verdsettelsesregler for bolig og næringseiendom

Formuesverdien av boligeiendom settes i utgangspunktet til 25% og 90% av en beregnet omsetningsverdi for henholdsvis primærbolig og sekundærbolig. Primærbolig vil i de fleste tilfeller være skattyters egen bolig, mens øvrige boliger anses som sekundære.

Formuesverdiene av bolig og næringseiendom beregnes i utgangspunktet ved en sjablongmetode. For at formuesverdiene ikke skal bli urimelig høye i enkelttilfeller, har eiere av primær- og sekundærboliger og næringseiendom mulighet til å få nedsatt den beregnede verdien til en lavere, dokumentert verdi (sikkerhetsventil).

Sikkerhetsventilen kan i dag kun benyttes om avviket mellom beregnet og dokumentert verdi er stort nok. Reglene kan være vanskelige å forstå og kan oppleves som urimelig strenge. Regjeringen foreslår derfor at terskelen for å bruke dokumentert verdi for bolig og næringseiendom fjernes, og at verdsettelsesrabattene ved bruk av dokumentert verdi settes lik rabattene ved bruk av beregnet omsetningsverdi.

Skattyter vil da i praksis kunne velge den laveste verdien av dokumentert omsetningsverdi og henholdsvis beregnet omsetningsverdi for boligeiendom eller beregnet utleieverdi for næringseiendom.

Departementet foreslår at endringene trer i kraft straks med virkning fra og med inntektsåret 2021.

- Forenklede dokumentasjonskrav for næringseiendom

Om skattyter velger å benytte seg av den ovenfor beskrevne sikkerhetsventilen, ved å dokumentere omsetningsverdien ved utleie, har han i utgangspunktet krav på nedsettelse kun for ett år. Slik reglene er i dag må derfor skattyter for hvert eneste år sende inn dokumentasjon om han benytter seg av sikkerhetsventilen.

Regjeringen foreslår at den fremlagte dokumentasjonen kan få virkning både for det aktuelle og de fire påfølgende inntektsårene. Dette vil begrense dokumentasjonsbyrden for skattytere som krever endring etter sikkerhetsventilen.

Ordningen skal være valgfri å benytte for skattyter.

Ordningen forutsetter at skattyter selv krever og beregner nedsettelsen. I praksis må det gjøres ved hjelp av nye poster i et eksisterende skjema som innleveres for næringseiendom i forbindelse med skattemeldingen. En mer automatisert prosess kan vurderes etter hvert som alle skattytere går over til ny skattemelding.

- Formuesverdi for boliger berørt av endret kommunestruktur

Endret kommunestruktur gjør at boliger kan havne i andre prissoner i SSBs boligmodell slik modellen er bygget opp.

Skattyter kan i dag kreve å få satt ned boligverdien ved å benytte seg av sikkerhetsventilen.

Regjeringen foreslår i tillegg en overgangsregel fra og med inntektsåret 2020 for å ivareta skattyterne som kan få for høye beregnede formuesverdier som følge av endret kommunestruktur og endrede geografiske soner i SSBs boligmodell.

- Økt verdsettelse av primærboliger med høy verdi

Primærbolig har etter dagens regler en verdsettelsesrabatt på 75%. Regjeringen foreslår å øke verdsettelsen av primærboliger med høy verdi.

Det foreslås å redusere verdsettelsesrabatten for primærboliger til 50 pst. for den delen av verdien som overstiger 15 mill. kroner. Regjeringen ønsker ikke å skjerpe formuesskatten for boliger generelt, og det foreslås ingen endringer i verdsettelsesrabatten for boliger med en verdi under 15 mill. kroner.

Forslaget er ment å stimulere til at flere velger å investere i næringsvirksomhet i stedet for i dyre boliger.

- Økt verdsettelse av fritidsboliger

Fritidsboliger omfattes ikke av det særskilte verdsettelsessystemet for boligeiendom, som tar høyde for årlig utvikling av markedsverdien. Ved første gangs verdsetting skal formuesverdien av fritidseiendommen settes til maksimalt 30% av eiendommens markedsverdi, eventuelt til 30% av byggekostnadene, inkludert tomt for et nybygg. Formuesverdiene av fritidsboliger endres ikke i forbindelse med etterfølgende overdragelse.

Dette har over tid gitt et betydelig etterslep i de skattemessige formuesverdiene av fritidsboliger sammenlignet med de senere års utvikling i markedsverdier.

Regjeringen foreslår derfor at formuesverdiene av fritidsboliger oppjusteres med 20 pst. fra 2020 til 2021. I stedet for at fritidsboligen skal verdsettes til 30%, skal de etter forslaget verdsettes til 50%.